◎文 《法人》杂志全媒体记者 岳雷

近日,一份股权激励计划,让主营箱包的开润股份(300577.sz)登上热门话题。市场关注焦点除了开润股份本次激励计划授予价格低、业绩考核门槛低外,还在于激励对象中包含公司董事会秘书和财务总监,投资者直呼这样激励更像是变相输送利益。

无独有偶,巴安水务(300262.sz)、中超控股(002471.sz)近期也因股权激励计划设置不合理引发外界质疑。对此,业内人士认为,股权激励能够增强员工积极性,推动上市公司高质量发展,但前提是要实施得当,必须公平、公正、透明。

▲图片来源:资料图

激励还是福利?

7月25日,开润股份公布的《2023年限制性股票激励计划(草案)》(下称“激励计划”)显示,开润股份拟授予包含高级管理人员、重要管理人员在内的59名激励对象限制性股票327万股,约占公司股本总额1.37%,授予价格为8.33元/股。

消息传出,引起众人围观。激励计划公布当天,开润股份收盘价为16.43元/股,授予价格相当于现价五折。此外,激励计划设置的授予限制性股票分两次归属。开润股份称,在兼顾宏观经济环境、行业特征、公司历史业绩、考核指标业绩基数等因素下,将公司层面业绩考核条件设置为以2021年至2022年营业收入平均值为基数,2023年和2024年公司营业收入增长率分别不低于10%、15%。但对于净利润等其他考核指标,激励计划没有设限。

公开资料显示,开润股份于2016年12月在创业板上市,主营业务为箱包、服装等出行产品。公司上市至今业绩保持较高增速。

值得注意的是,开润股份最近两年年报数据显示,2021年、2022年公司营业收入分别为22.89亿元、27.41亿元,平均值为25.15亿元。公司2021年、2022年及2023年第一季度营业收入增长率分别达到17.76%、19.75%、21.00%。反观本次激励计划中设置的公司2023年、2024年营业收入考核目标分别为27.66亿元、28.92亿元,相较于2022年营业收入增长率仅为0.93%和5.52%。

对此,开润股份表示,推出激励计划是为充分调动公司高级管理人员、重要管理人员等积极性,有效将股东利益、公司利益和骨干员工个人利益结合在一起,构建吸引人才、留住人才的组织体系。

但这种说法未能引起外界“共鸣”。7月28日,基金投资顾问马健在接受《法人》记者采访时表示,激励计划设置条件过于宽松,与该公司历史业绩及同行业水平相比存在较大差距,这可能导致激励对象轻松实现考核目标,丧失股权激励本意。“站在投资者立场来说,股权激励计划设计和实施需要充分考虑激励对象与股东之间的利益平衡,保证激励计划公平、公正、透明。”

同日,记者来到某券商北京广渠门证券营业部采访投资者对此事看法,受访者观点不一。有人认为,该公司的激励计划授予价格、考核目标设计不科学、不公正。有人直言,这样搞股权激励套路太深,根本就是“赠送福利”。不过,也有投资者表现得很淡定,“这是公司决定的事,投资者没什么话语权。”

监管下发多重追问

a股市场中,上市公司因股权激励设置条件不合理引起投资者质疑,甚至引发监管部门关注的事例并不罕见。

7月28日,巴安水务收到深交所下发关注函,起因也是股权激励计划。巴安水务《2023年限制性股票激励计划(草案)》显示,公司拟授予14名激励对象限制性股票340万股,其中两名激励对象为公司原实际控制人亲属,现任公司董事长和事业部总经理,分别获授100万股、15万股,占授予限制性股票总数29.41%、4.41%。

7月25日,中超控股抛出数量高达一亿股的股权激励计划,但因业绩考核基本为“0”引起投资者质疑。根据该公司计划,一亿股的“解锁”条件是公司在2023年至2025年实现净利润2.5亿元左右。然而,中超控股通过将2019年多计提的2.7亿元亏损冲回,在今年上半年就获得2.7亿元净利润,已提前完成了业绩考核。这意味着,只要保持后续不亏损,该公司高管和员工们便能兑现巨额奖励。

马健介绍,上市公司为了激励和留住核心人才,通常会实施股权激励或员工持股计划,这是一种长期激励机制。从公司层面来看,一些公司以营收增长率、净利润增长率等硬指标作为激励考核依据,还有一些公司将公司市值和产品销量纳入考核指标。“但现实中也存在一些乱象,比如业绩考核指标设置不当、操作流程不合规、涉嫌利益输送等情况,经常引发监管部门关注。”

类似事件不一而足。天齐锂业(002466.sz)、鼎捷软件(300378.sz)、聚灿光电(300708.sz)、迪安诊断(300244.sz)、福光股份(688010.sh)等公司都曾因“零考核”“低价格”或者“零元持股”等股权激励计划收到交易所关注函。

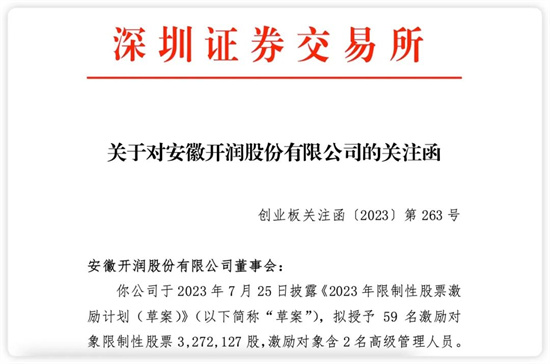

开润股份此次也没躲过监管,深交所在其发布激励计划次日便发出关注函及一连串追问。

▲图片来源:深交所网站

深交所要求开润股份就以下几方面问题作出答复:一是详细说明在设置公司层面业绩考核目标时使用的宏观经济环境、行业特征、公司历史业绩情况、考核指标的业绩基数等因素的具体内容及事实依据,是否有统计数据与市场调研情况等客观证据支持,并进一步说明上述因素对设置公司层面业绩考核目标具体影响;二是结合公司最近两年又一期的营业收入及在手订单情况、主要客户及相关业绩驱动因素变化情况等,说明考核期内公司营业收入增速是否可能大幅下滑甚至为负,设置2023年、2024年营业收入较2022年营业收入分别增长0.93%、5.52%的主要考虑。考核目标明显低于最近两年又一期营业收入增速的合理性,该考核目标是否具有实际激励效果,公司是否存在利用股权激励计划向包括高级管理人员在内的激励对象输送利益情形;三是结合上述问题回复,说明本次股权激励计划是否存在损害上市公司利益及中小股东合法权益情形,并请独立董事、监事会、律师核查并发表明确意见。

此外,深交所要求开润股份对内幕信息知情人在激励计划公告前六个月内买卖公司股票情况进行自查,并说明交易自查情况及是否存在内幕交易行为。

记者梳理发现,“持股计划是否损害上市公司及中小股东利益”“是否存在向特定对象利益输送情形”“公司通过何种方式确保持股计划切实产生激励效果”等追问在以往关注函中曾多次出现,以上内容显然是监管部门关注的核心。

“股权激励计划本是一个利益共享机制,但有的公司实际控制人、高管及核心人员通过各种手段,将巨额股票收益在体外循环,涉嫌转移上市公司资产,有的甚至损害上市公司中小股东利益,让资本市场利益博弈出现异变。”7月30日,一位头部券商宏观分析师告诉记者,针对这些现象,监管部门一直以来高度重视上市公司实施股权激励规范运作,要求股权激励必须依法合规、公开透明。对于实施股权激励过程中,涉嫌利益输送、损害上市公司及中小股东利益的,监管部门将采取严格监管措施,督促公司整改。

股权激励尚需完善

随着我国股权分置改革完成,资本市场步入“后股改时”。股票全流通的实现,为上市公司实施股权激励创造了必要条件。时下,我国上市公司数量不断扩增,股权激励计划已成为较常见的公司激励制度,但在实践过程中存在一些问题和漏洞。

上述券商分析师认为,首先,我国上市公司股权激励模式比较单一,缺乏多样性。目前,股票期权普遍采用激励模式,但这种模式并不适合所有公司。为了更好地发挥股权激励作用,需要根据公司所处行业、业务规模、发展战略等因素,选择适合公司自身的股权激励模式。比如,高科技公司可以采用限制性股票或股票增值权等激励模式,鼓励员工继续创新和推动公司发展;其次,行权价格是股权激励计划中重要因素,但在一些情况下,行权价格设置过低或过高,都有可能导致利益输送或损害股东利益。因此,需要合理设置行权价格,确保公允性。行权价格设置应当考虑公司历史业绩、行业情况、估值水平等因素,确保行权价格公允、合理;再次,一些公司对股权激励计划信息披露不够充分,导致投资者对方案的不确定性产生担忧,影响投资决策。因此,公司应详细披露股权激励计划具体内容、实施方式、风险因素等信息,提高透明度,以便投资者决策。

如何设置股权激励考核指标才能达到激励效果?在马健看来,设置考核指标的第一原则是专业、严谨,杜绝类似“骨折价”“零考核”“低门槛”等情况发生。考核指标应综合考虑公司战略目标、业绩指标、市场竞争力等因素。同时,要确保股权激励具有挑战性,激发激励对象工作积极性和创造性,为上市公司带来实实在在的业绩提升。

马健认为,股权激励如若实施得当,能够有效增强员工积极性,充分发挥中长期激励作用,推动上市公司高质量发展。为实现这一目标,上市公司应确保股权激励计划公平、公正、透明。监管部门应加强审查和监管,对违规行为加大处罚力度。投资者应加强监督和参与,多方共同推动股权激励健康发展。

责编|王 茜

编审|渠 洋

校对|张波 张雪慧

| 网站icp许可证编号: | 网上传播视听节目许可证0105080号

| 网站icp许可证编号: | 网上传播视听节目许可证0105080号